W artykule opiszemy wpływ na kursy walut transakcji CIRS / FX SWAP zawieranych przez banki jako zabezpieczenie kredytów waloryzowanych do CHF. Zebrane już teraz informacje pozwalają stwierdzić, że sprzedawane przez banki w Polsce kredyty waloryzowane do CHF posiadały wadę związaną z konstrukcją finansową produktu, o której klient nie był informowany i która negatywnie wpływa na koszty kredytu.

Dlaczego ten temat jest ważny?

Często słyszymy albo od naszych znajomych w dyskusji, albo z ust przedstawicieli środowiska finansowego następujące stwierdzenia:

– “podpisujący umowy kredytowe wiedzieli na co się decydują i jakie było ryzyko związane z kredytami w walucie obcej” lub

– “ryzyko walutowe było kredytobiorcom znane – sami są sobie winni” albo wulgarnie:

– “widziały gały, co brały”

W świetle tego, co już wiemy, dzięki umieszczeniu tej informacji przez KNF w raporcie z ub. roku, powyższe stwierdzenia są fałszywe. Według informacji KNF z 2016 roku banki zaangażowane były w aktywa1 finansowe CIRS/FX SWAP w wysokości 40% wartości kredytów indeksowanych do walut obcych i denominowanych w walutach obcych. Transakcje te:

A) Były bezpośrednio związane z produktem finansowym kupowanym przez klienta jako kredyt waloryzowany CHF i były przyporządkowane do konkretnych transakcji

B) Banki zataiły istnienie tych operacji przed klientami – klienci nie byli o nich informowani w momencie zwierania umowy. Banki zatajały też wpływ jaki miały te transakcje na kurs walutowy oraz na koszty kredytu ponoszone przez klienta.

W świetle tych faktów nie ma osób (poza nielicznymi wyjątkami) które mogą powiedzieć “wiedziałem o ryzyku walutowym związanym z tym kredytem, wiedziałem na co się decyduję”.

Jak wykażemy w dalszej części artykułu transakcje te miały i mają wpływ na kształtowanie się kosztów kredytu i kursu walutowego. Co ważne – banki nie mają żadnego usprawiedliwienia na zarzut niepoinformowania klientów o ryzyku związanym z istnieniem tych aktywów.

CIRS-y dla niefinansistów

CIRS albo CCIRS (Cross-Currency Interest Rate Swap) to instrument finansowy stosowany przez banki do zabezpieczenia pozycji walutowych. W naszym przypadku stosowany był do zabezpieczania transakcji finansowych związanych z kredytami waloryzowanymi do CHF.

Jak to działa?

1. Załóżmy, że klient bierze kredyt w wysokości 100 tys. PLN indeksowany lub denominowany do CHF. Upraszczając, klient otrzymuje na konto 100 tys. złotych, a bank jednocześnie zapisuje w swoich księgach 100 tys. złotych po stronie aktywów.

2. Bank chce mieć pewność, że jeżeli złoty umocni się do franka to nie będzie na tym stratny – będzie miał cały czas tyle samo aktywów. Dodatkowo bank chce zarobić tyle samo na stopach procentowych udzielonego kredytu waloryzowanego kursem CHF, co w przypadku kredytu złotowego. Zawiera zatem transakcję CIRS z “drugą stroną” (bankiem lub tzw. funduszem hedgingowym). Umawia się zatem że “sprzedaje” on drugiej stronie wirtualnie CHF za PLN na kwotę 100 tys. złotych – identyczną jak kwota udzielonego kredytu w PLN.

3. Jeżeli PLN idzie w górę wówczas bank traci na indeksowanym do CHF kapitale kredytu (klient winien mu jest mniej złotych), ale zyskuje od drugiej strony transakcji CIRS tyle samo, więc jego bilans się nie zmienia – bez względu na wahania kursu – bank zawsze zarabia na kredycie – na marży, oprocentowaniu i na spreadach. Przykładowo: kurs franka spada o kilka groszy. Wartość indeksowanego kapitału kredytu w CHF spada do 95 tys. (bank ma mniej), ale od drugiej strony transakcji CIRS bank otrzymuje na koniec dnia wyrównanie o równowartości 5 tys. złotych. Dodatkowo dostaje jeszcze zarobek od drugiej strony tytułem różnicy w stopach procentowych między Szwajcarią a Polską.

4. Jeżeli CHF idzie w górę to denominowany do CHF kapitał kredytu rośnie – klient będzie płacić wyższe raty, jednak bank musi oddać drugiej stronie transakcji CIRS dokładnie taką samą kwotę, którą zyskał w wartości denominowanego kapitału klienta. Przykładowo: kurs franka wzrasta o kilka groszy. Bank musi odprowadzić do drugiej strony transakcji 5 tys. złotych, ale za to wartość indeksowanego kapitału kredytu w CHF wzrosła do 105 tys. zł. Dodatkowo bank dostaje jeszcze od drugiej strony zarobek tytułem różnicy w stopach procentowych między Szwajcarią, a Polską.

Wszystko to pięknie wygląda z punktu widzenia banku. Zabezpieczył się idealnie i na wypadek wzrostu i na wypadek spadku CHF. Bez względu na rozwój sytuacji – kasyno (to znaczy bank) zawsze wygrywa. Dodatkowo bank dostaje należności za różnice w oprocentowaniu między Polską, a Szwajcarią. Nie mówiąc już o dodatkowych zyskach ze spreadów od transakcji kupna – sprzedaży walut, które nigdy nie miały miejsca, o czym klient także nie ma pojęcia. A co po stronie klienta?

Otóż fakt, że bank się zabezpieczył (nie informując o tym klienta) przed ryzykiem nie jest obojętny dla sytuacji na rynku walutowym.

Zakładanie wielu transakcji CIRS do kredytów indeksowanych i denominowanych w momencie otwierania kredytów powoduje umocnienie lokalnej waluty (bank tak jakby sprzedawał CHF za PLN i na waluty działają tu rynkowe siły popytu i podarzy). To, że banki “nie miały franków” to wersja bardziej dla banków łagodna, bo sytuacja miała się znacznie gorzej. W latach 2007-2008 uruchamiane transakcje CIRS sprzedaży franków z obietnicą ich odkupienia w przyszłości zadziały jak “naciąganie sprężyny” wpływając na umocnienie lokalnych walut wraz z rozkręceniem akcji kredytowej CHF w Polsce, Rumunii na Węgrzech, Chorwacji i innych krajach gdzie opierano finansowanie kredytów na transakcjach forexowych. Banki sprzedawały wówczas najwięcej kredytów indeksowanych do walut i ubezpieczanych kontraktami CIRS FX/SWAP. “Sprzedawały” wówczas CHF w miliardach, a odkupienie ich zaplanowały na długi, długi czas – tak jak długie są spłaty kredytów hipotecznych.

I nie wiadomo jak długo jeszcze trwałoby to eldorado “frankowe” banków, gdyby nie kryzys subprime w USA, który nadszedł i przyczynił się do upadku banku Lehman Brothers. Po tej spektakularnej katastrofie klimat na rynku finansowym zmienił się i okazało się, że wzmożona akcja kredytowa z lat 2007-2008 w oparciu o mechanizmy finansowania CIRS/ FX SWAP nie może być już dłużej kontynuowana, a już na pewno nie w oparciu o walutę CHF. Po 2008 roku banki nie chcąc tracić możliwości zarobku dodatkowego na spreadach i na SWAP-ach walutowych i przestawiają się na kredyty waloryzowane do euro, co chwilowo tylko umacnia lokalne waluty, ale w momencie kiedy z kredytów finansowanych w ten sposób wycofują się Węgry, a w Polsce KNF po 2010 roku ostatecznie zamyka bankom możliwość kredytów waloryzowanych euro – dalsze osłabianie PLN jest przesądzone, tak jak przesądzone jest dalsze umocnienie CHF. W ten sposób energia z jaką “napompowano” lokalne waluty transakcjami walutowymi CIRS / FX SWAP przywiązanymi do kredytów waloryzowanych w CHF “odbiła” kurs w drugą stronę. Problem pogłębiony został kłopotami z płynnością CIRS związaną z obniżaniem stóp procentowych – na rynku nie było już komu przedłużać transakcji CIRS z bankami w Polsce. Interweniować musiało NBP, które dla banków w Polsce zorganizowało specjalną linię FX SWAP z Bankiem Narodowym Szwajcarii – SNB. SNB podjął się jednak tej roli na krótko – około roku, wobec czego banki w Polsce nie mogąc znaleźć partnera do zawierania transakcji CIRS / FX SWAP musiały je częściej zamykać i zamiast tego kupować aktywa we frankach zmieniając rodzaj finansowania, co dodatkowo wzmacniało (i nadal wzmacnia walutę Szwajcarii) przyczyniając się do uwolnienia energii zgromadzonej w “sprężynie walutowej”.

Ważne jest nie tylko to, że niezbilansowane kredyty denominowane w CHF i indeksowane do CHF wywołują presję na kurs CHF związaną z częstszym zamykaniem pozycji niż z ich otwieraniem. Istotny jest także wpływ na transakcje spekulacyjne. W przypadku kursów akcji i walut wystarczy plotka o zdarzeniu gospodarczym, by podbić lub obniżyć kurs. Tutaj mamy stałą presję wywołaną przez rzeczywiste zdarzenia gospodarcze. Jeżeli bierzemy pod uwagę tylko Polskę (bez innych krajów z kredytami CHF) to na dzień 30 grudnia 2011, w roku w którym w Polsce zakończono sprzedaż tzw. kredytów frankowych wartość “sight deposits” – części aktywów Banku Narodowego Szwajcarii SNB powstałej wskutek interwencji SNB na rynku walutowym wynosiła 179 670 mln CHF. Przy kursie franka tego dnia 3,67 zł pozycja polskich banków na rynku FOREX (na CIRS-ach i FX SWAPach) była równa 11% kwoty “sight deposits” SNB. To nam mówi o skali tego wpływu, a dodajmy do tego jeszcze inne kraje uwikłane w te instrumenty. Wartość polskich CIRS-ów można szacować z informacji KNF mówiącej o tym, że 40% łącznej wartości portfela kredytów było w ten sposób finansowanych (zakładamy prawdziwość tych informacji).

Zadajmy sobie proste pytanie: czy klient zdecydowałby się na kredyt, gdyby wiedział, że produkt, który jest mu sprzedawany połączony jest z transakcjami CIRS FX SWAP powodującymi w długim okresie wzrost kosztów jego kredytu?

Czy amerykański kryzys subprime może być dla banków usprawiedliwieniem? Czy gdyby nie ten kryzys kłopoty ominęłyby kredytobiorców, a kurs franka był nadal względnie stabilny, tak jak w latach 2000-2006? Otóż kryzys ten tylko ujawnił wadę konstrukcyjną tej nieudolnej “budowli” jaką był system finansowania kredytów waloryzowanych kursem CHF poprzez instrumenty pochodne CIRS FX/SWAP. Czy jeżeli budynek się zawali, to winimy za to siłę grawitacji, czy raczej konstruktora budynku? Będąc uczciwym wobec faktów można powiedzieć, że kryzys subprime być może uchronił Polskę przed jeszcze gorszą katastrofą. Wskutek wydarzeń z połowy 2008 roku zakończono w Polsce sprzedawać niebezpieczne dla klientów aktywa denominowane w CHF i tylko na krótko zdecydowano się na sprzedaż produktów kredytopodobnych denominowanych w euro. Aż strach pomyśleć, co by było, gdyby produkty te sprzedawane były przez jeszcze rok lub dwa przez beztroskie, pazerne na zysk banki i pod łaskawym, niewidzącym okiem “nadzoru”.

Odpowiedź na kontrargumenty

W dyskusji na ten temat na pewno natraficie na kontrargumenty strony bankowej, usprawiedliwiającej finansowanie kredytów denominowanych kursem CHF poprzez instrumenty pochodne CIRS / FX SWAP. Spróbujmy się im przyjrzeć.

1. Banki w Polsce nie mają aż tak znaczących kapitałów, żeby wpływać na kurs waluty CHF.

To argument najważniejszy, więc od niego zaczynamy. Tak jak napisano wcześniej wartość transakcji CIRS / FX SWAP kredytów w Polsce była istotna w porównaniu do wartości przeznaczanych na interwencję przez SNB. Zazwyczaj w dyskusji o przyczynach umocnienia się franka padają takie argumenty jak: napływ kapitału do bezpiecznej przystani w czasach wojny na Ukrainie, czy zamiłowanie inwestorów do helweckiej waluty. Wszystkie te próby wyjaśnienia zjawiska umocnienia się franka mają jednak tę wadę, że nie da się ich w żaden sposób zweryfikować empirycznie. W przypadku wpływu transakcji CIRS mamy ten komfort, że znamy liczby na podstawie informacji KNF oraz z informacji podawanych przez SNB i możemy porównując wartości poniżej stwierdzić: tak transakcje te miały wpływ na rynek walutowy. Miały wpływ nie tylko bezpośredni, ale co podkreślaliśmy wcześniej, także pośredni na transakcje spekulacyjne zarówno dla tych traderów, którzy mieli dostęp do informacji o pozycjach FX SWAP związanych z kredytami w Polsce, na Węgrzech i innych krajach, jak i tych, którzy po prostu korzystali z tzw. analizy technicznej i zauważyli trend nie wnikając w to, z czego może wynikać.

Źródła danych:

https://www.knf.gov.pl/Images/Banki_2010_tcm75-26414.pdf str. 18

https://www.knf.gov.pl/Images/PRZEWALUTOWANIE_tcm75-35881.pdf

https://data.snb.ch/en/topics/snb#!/cube/snbimfra?fromDate=2005-12&toDate=2016-12&dimSel=D0(T2),D1(T0,T1)

W krytycznym okresie, kiedy na rynku zabrakło płynności na rynku kontraktów CIRS / FX SWAP czyli w drugiej połowie 2008 roku wartość transakcji CIRS FX SWAP w przypadku samych tylko banków w Polsce stanowiła blisko 50% wartości rezerw walutowych SNB. Z czasem proporcje te zaczęły się zmieniać. Obecnie wartość kontraktów CIRS / FX SWAP polskich banków stanowi już znikomy procent aktywów SNB. Ale wygenerowany trend na rynku walutowym trwa do dzisiaj. Z opisanych wcześniej powodów to nie złoto, nie platyna, nie ropa naftowa, nie dolar ani japoński jen uznane zostały na rynku za najlepszą formę lokaty kapitału, pomimo niespotykanych nigdy wcześniej w historii ujemnych wartości oprocentowania środków przechowywanych w SNB, ale właśnie CHF.

Ważna uwaga: Z powodu trudności w dostępie do informacji z KNF i NBP nie znamy dokładnych wartości CIRS /FX SWAP w poszczególnych latach i bazujemy na jednej informacji KNF z 2016 roku, która ani wcześniej, ani później już się nie pojawiła w dokumentach na temat kredytów indeksowanych i denominowanych do CHF. Również w informacjach podawanych przez banki znajdziemy dane o finansowaniu CIRS. Także w tym przypadku informacja często jest niepełna – banki w raportach na ogół nie opisują wszystkich transakcji, a transakcje z kontrahentami oferującymi bankom w Polsce CIRS/FX SWAP objęte są “tajemnicą handlową”. Zakładamy zatem za KNF 40% udział finansowania FX SWAP banków w Polsce. Należy domniemywać, że wartość ta malała w czasie na skutek trudności w uzyskaniu dostępu do finansowania poprzez CIRS / FX SWAP na rynku walutowym. W lipcu ub. r. prezes PKO BP, Zbigniew Jagiełło podczas Walnego Zgromadzenia Akcjonariuszy przyznał, że w przypadku jego banku (o dość licznym udziale kredytów waloryzowanych CHF) wartość ta wynosi obecnie około 20%. Reszta finansowana jest obecnie instrumentami w CHF.

2. Argument 2: bankom wolno było realizować tego rodzaju transakcje, a tobie – kliencie nic do tego.

Banki nie poinformowały klientów ani opinii publicznej o wpływie transakcji CIRS / FX SWAP na przyszły koszt kredytu. Ukryły przed klientami istotny czynnik wpływający na ryzyko walutowe i naraziły klientów na straty. Jeżeli mamy pozwolić bankom na ukrywanie wad produktu przed klientami, dlaczego nie pozwalamy na to innym dostawcom dóbr i usług?

3. Argument 3: banki w ten sposób zabezpieczały swoje transakcje. Te transakcje były potrzebne.

Nie analizujemy tego, czy transakcje były bankom potrzebne, by uzyskać wyższe i pewne zyski. Przyglądamy się problemowi od strony klienta oraz ryzyk systemowych dla całej gospodarki polskiej. Niektórzy prawnicy (w tym m.in. mecenas Barbara Garlacz ) mają poważne wątpliwości co do legalności tych transakcji. Z punktu widzenia państwa polskiego – jeżeli kredytów CHF nie dało się oferować bez uruchamiania szkodliwych dla kredytobiorców i polskiej gospodarki operacji CIRS/FX SWAP, to nie należało ich w ogóle oferować.

Transakcje FX SWAP Narodowego Banku Szwajcarii

W latach 2008-2010 udostępnieniem transakcji FX SWAP zajął się SNB, bo na rynku nie było banków i funduszy, które zaoferowałyby SWAP-y bankom w Polsce i na Węgrzech najbardziej zaangażowanym w akcje kredytowe oparte na FX SWAP-ach w Europie Wschodniej. W transakcjach pośredniczyło NBP, Węgierski MNB oraz Europejski EBC. Były to następujące transakcje FX SWAP EURCHF:

# 1 SNB <-> ECB od 16.10.2008 do 25.1.2010

# 2 SNB <-> NBP od 17.11.2008 do 25.1.2010

# 3 SNB <-> MNB od 28.01.2009 do 25.1.2010

Powstrzymanie gwałtownego zamykania transakcji CIRS / FX SWAP tymi zapewnionymi przez SNB swapami EURCHF podziałało uspokajająco na rynek walutowy. Niestety, transakcje z SNB wygasały w styczniu 2010 roku i nie były dalej przedłużane prawdopodobnie ze względu na zbyt wysokie koszty jednej ze stron wynikające z niskich stóp procentowych SNB. Nie wiemy, czy w późniejszym okresie banki odnowiły tę część swoich transakcji CIRS FX SWAP, czy zdecydowały się na finansowanie poprzez zakup lub “wypożyczenie” aktywów w CHF podbijając tym samym cenę franka na rynku walutowym. Wnioskując wyłącznie na podstawie kursu EURCHF można domniemywać, że znaczna część tych transakcji CIRS / FX SWAP nie została odnowiona.

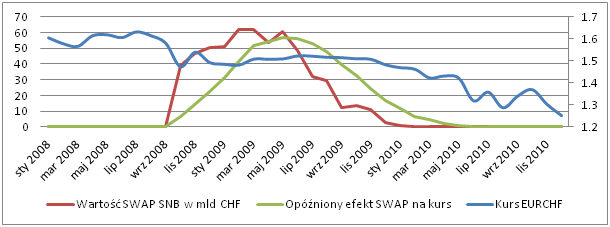

Na lewej osi wartość SWAP udzielonych przez SNB, na prawej osi kurs EURCHF.

Źródła danych:

https://data.snb.ch/en/topics/snb#!/cube/snbbipo?fromDate=2005-12&toDate=2016-12&dimSel=D0(GSGSF) oraz serwis stooq.pl

Na wykresie widzimy, że po gwałtownym osłabieniu kursu euro do franka w połowie 2008 roku decyzja SNB o udzieleniu SWAP-ów dla EBC, NBP i MNB podziałała uspokajająco na rynek walutowy i kurs EURCHF ustabilizował się na ponad rok. Zamknięcie SWAP-ów, które być może nie zostały już potem w ogóle odnowione spowodowało w kolejnych miesiącach 2010 roku stopniowe umocnienie się franka do euro. Lata 2009-2010 zostały dobrze wykorzystane przez węgierski MNB, który zdecydował o całkowitym zamknięciu pozycji walutowych i stopniowym “wychodzeniu” z ryzykownych dla Węgier kredytów waloryzowanych kursem CHF.

Analiza związku SWAP z kursem EURCHF

Na potrzeby analizy wpływu SWAP-ów udzielonych bankom Europejskiemu, Węgierskiemu i Polskiemu na kurs euro do franka zbadaliśmy związek statystyczny między kursem EURCHF, wartością SWAP oraz, żeby uwzględnić efekt opóźnienia działania SWAP na rynek walutowy także korelację z kursem EURCHF i średnią wartością SWAP za 6 miesięcy w okresie od 31.10.2008 do 30.06.2010. W przypadku badania bezpośredniego związku między wartością pozycji SWAP zaoferowanych przez SNB, a kursem EURCHF uzyskano wartość korelacji (związku między kursem franka do euro a wartością SWAP-ów) na poziomi przeciętnym – 0,32. W przypadku badania opóźnionego efektu SWAP na kurs EURCHF wartość korelacji wynosi 0.69 – korelacja jest wysoka, co oznaczy istotny statystycznie związek między wartościami SWAP, a kursem EURCHF .

Są to jedne z niewielu transakcji FX SWAP, których wartość i czas trwania dokładnie znamy. Większość informacji na temat dokładnego czasu i wartości transakcji CIRS/FX SWAP jest nam cały czas nieznana.

Czynniki wpływające na wybór przez klienta kredytu “frankowego”

W tej części artykułu pokażemy jak zaniedbanie przez banki w kwestii informacji klienta o ryzyku związanym z CIRS / FX SWAP wypaczyło postrzeganie przez klienta ryzyka walutowego i jak przyczyniło się do podjęcia przez niego błędnej decyzji.

W jaki sposób klient szacował ryzyka związane z kredytem?

Klient mógł zidentyfikować 2 główne źródła ryzyka:

1) Ryzyko walutowe

2) Ryzyko zmiennych stóp procentowych

Połączenie tych dwóch ryzyk dawało sumaryczny efekt w postaci możliwego kosztu kredytu.

W latach 2000 – 2010 kurs CHFPLN zmieniał się w następujących widełkach: 1.96 – 3.10 PLN czyli klient mógł szacować ryzyko wzrostu kosztów kredytu na około 50%.

Z kursem walutowym ujemnie skorelowany był koszt wynikający ze stóp procentowych. To znaczy, że klient mógł zakładać, że jeżeli kurs waluty pójdzie w górę, to stopy procentowe pójdą w dół. W okresie 2000 – 2008 LIBOR CHF przyjmował wartości od 0,25 do 3,6 pkt. procentowego. W krytycznym momencie zatem, kiedy kurs szedł w górę koszt kredytu wynikający ze zmiany stóp procentowych w SNB i wynikający z tego LIBOR CHF nie musiał powodować istotnych kosztów po stronie klienta. Musiałaby to być sytuacja, w której jednocześnie rośnie i kurs franka i stopy procentowe. Takie ryzyko bazując na ówczesnych i obecnych doświadczeniach nie występuje. Nie traktujmy jednak tego jako zjawisko niemożliwe, ale doliczmy 10% do wcześniejszych 50% ryzyka wzrostu kosztu kredytu.

Podsumowując, według wiedzy klienta w minionym 10. leciu rata kredytu z początkowej wartości np. 1000 złotych mogłaby wzrosnąć o 60%, czyli do 1600 złotych.

Ryzyko stóp procentowych dotyczyło jednak również kredytów udzielanych w PLN i nie waloryzowanych do walut obcych. Przyjrzyjmy się jakie to było ryzyko i jaki koszt mógł powstać po stronie klienta. Zaledwie kilka lat wcześniej, w 2000 roku stopy procentowe w Polsce były ekstremalnie wysokie, co powodowało, że WIBOR wynosił blisko 20%. W kwietniu 2006 roku WIBOR przyjmował najniższe wartości w rozważanym okresie i wynosił 4% (w 2010 roku było to nawet poniżej 4%). Klient zatem w momencie zaciągania kredytu musiał liczyć się z ryzykiem wzrostu stóp procentowych nawet o około 16%. Jak to się przekładało na koszty kredytu i na wysokość raty?

Korzystamy z kalkulatora kredytowego na stronie Bankier.pl i liczymy

Przy oprocentowaniu 4% i kredycie na 200 tys. złotych na 35 lat rata kredytu wynosi 885,55 zł, a suma rat 371.930,62 zł.

Przy oprocentowaniu 20% (najgorszy możliwy scenariusz) i identycznych pozostałych warunkach otrzymujemy ratę kredytu 3336,56 zł a sumę rat 1.401.353,32 zł.

A zatem w przypadku zwykłego kredytu złotowego klient również wystawiał się na ryzyko, oceniając liczbowo – według wiedzy, którą dysponował wówczas klient, bez informacji o transakcjach CIRS/FX SWAP – większe nawet niż w przypadku kredytu indeksowanego do waluty lub denominowanego w walucie.

W powyższych rozważaniach nie uwzględnialiśmy prowizji i marży banku. Czasami właśnie ten parametr decydował o wyborze przez klienta kredytu indeksowanego lub denominowanego do waluty obcej, bo marża zwykłego kredytu złotowego nieindeksowanego do waluty najczęściej była istotnie wyższa. Spisek banków przeciwko klientom? Nie zupełnie. Warto przypomnieć o istotnej własności transakcji CIRS / FX SWAP ubezpieczających kredyty indeksowane i denominowane w walutach obcych. Otóż strona, która udostępnia walutę wyżej oprocentowaną dostaje także “wyrównanie” od strony oferującej walutę niżej oprocentowaną wynikającą z tzw. punktów SWAP. To może być wytłumaczenie niższych marż kredytów waloryzowanych walutą obcą – banki zarabiały na SWAP-ach, mogły nieco “zejść” z marży.

Ryzyko właściwe – ryzyko zubożenia społeczeństwa

Na koniec tej części krótka uwaga na temat ryzyka. “Uwaga” ta w zasadzie powinna być osobnym artykułem, bo zagadnienie jest rozległe, ale spróbujemy krótko wyjaśnić jakie rzeczywiście ryzyko ponosił klient i jak rzeczywiście należy je definiować.

Ocena ryzyka: czy to walutowego, czy to ryzyka stóp procentowych czyli czynników wpływających na koszty kredytu jest niepełna bez analizy wartości zarobków (strony przychodowej) klienta, który spłaca raty. Zazwyczaj i wzrost stóp procentowych i wzrost kursu waluty obcej następują z jednoczesnym wzrostem zarobków konsumenta czyli wzrostem inflacji. W przypadku analizowanym – czyli kredytów CHF w ostatnich 10 latach mieliśmy do czynienia z gwałtownym wzrostem kursu waluty przy jednoczesnej stagnacji zarobków klienta (relatywnie niskiej inflacji). Innymi słowy nazywając zjawisko wprost – doszło do zubożenia społeczeństwa w krótkim czasie, bo jego parytet nabywczy do waluty obcej gwałtownie spadł. Gdyby kredytobiorcy przy jednoczesnym wzroście kursu waluty o 100% odczuli identyczny wzrost swoich pensji o 100%, to zapewne mało kto szedłby do sądu w tej sprawie, tylko zadowolony z życia spłacał swój kredyt. “Ryzyko walutowe” nie tłumaczy zatem istoty problemu i zgoda w umowie przez klientów na “ryzyko walutowe” rozumiane jako wzrost nominalny wartości rat kredytu wyrażonych w złotych nie powinien być argumentem wnoszonym przy okazji tej sprawy przez bank. Ponieważ to, co faktycznie powinien rozpatrywać sąd to ryzyko “zubożenia” czyli utraty realnej wartości zarobków klienta w stosunku do wartości kredytu. Na ryzyko “zubożenia” klient w umowie się nie zgadzał i nie był o nim informowany przez bank. Całe szczęście dla kredytobiorcy – zapisy waloryzujące do waluty w umowach kredytowych, robiące z niego biedaka i niewolnika finansowego – są według polskiego prawa nielegalne. Dlatego też, ze wszystkich orzeczeń w wyrokach w sprawach “frankowych” największe wrażenie robią na mnie prawdziwie mądre słowa sędziego Krzysztofa Rudnickiego z Sądu Okręgowego Wrocławiu, który stwierdził: “Kredyt nie może w czasie rosnąć“. Czyli innymi słowy – abstrahując od mierników wartości wyrażanych w różnych walutach – kredyt nie może czynić z kredytobiorcy niewolnika finansowego, który spłaca swój kredyt uczciwie, a ten zamiast maleć rośnie, kwota kredytu stanowi coraz większą wartość w stosunku do jego możliwości zarobkowych w Polsce.

Jak pokazaliśmy wcześniej za zjawisko zubożenia klienta odpowiadają banki, które w sposób niewłaściwy skonstruowały produkt finansowy używając ryzykowanej dla gospodarki i dla klientów inżynierii finansowej. Zubożenie to dotknęło zresztą całego społeczeństwa – wszyscy Polacy są stratni na tych operacjach banków wpływających na kursy walut, które opisane zostały wcześniej. Co więcej, proces zubażania społeczeństwa polskiego w wyniku tych działań banków trwa wciąż i będzie trwał tak długo, jak będą istnieć kredyty waloryzowane walutami obcymi. Problem ryzyk systemowych został dostrzeżony przez KNF zbyt późno. To KNF w 2010 roku odpowiedzialnością za problemy kredytobiorców obarczał chciwe banki – o czym jest mowa w tym artykule. Wprawdzie KNF udało się wreszcie powstrzymać destrukcyjne działania banków i “zbanować” ten rodzaj kredytów, ale regulator rynku i rządzący nie zdobyli się na odwagę, by powstrzymać proces zubażania społeczeństwa, tak jak udało się to zrobić na Węgrzech. W wyniku wadliwych prawnie umów, w oparciu o szkodliwą inżynierię finansową banki cały czas czerpią nieuczciwe zyski, a następnie transferują je za granice zubażając nie tylko bezpośrednio kredytobiorców, ale całe społeczeństwo.

Potrzebne jest dokładne zbadanie zagadnienia

Artykuł ten powstał w celu zapoczątkowania prac badawczych nad wpływem transakcji CIRS / FX SWAP zawieranych jako zabezpieczenie kredytów waloryzowanych do CHF na kurs walut. W ciągu najbliższych kilku miesięcy chciałbym zebrać informacje źródłowe określające wartość rzeczywistą transakcji na rynku Forex zabezpieczających kredyty waloryzowane do CHF.

O pomoc zwracam się do wszystkich osób i instytucji posiadających wiedzę o rzeczywistych wartościach tych transakcji w poszczególnych latach. Nie wszystkie dane można bezpośrednio odczytać z raportów finansowych banków. Informacje dodatkowe można przekazywać oficjalnie lub anonimowo na mój adres e-mail marekrzewuski /at/ o2.pl . Dotychczasowe dane o sumarycznej wartości tych transakcji czerpać można jedynie z ogólnikowych informacji z KNF z raportu “INFORMACJA w zakresie skutków projektu ustawy o sposobach przywrócenia równości stron niektórych umów kredytu i umów pożyczki Wpływ na instytucje kredytowe” opublikowanego przez URZĄD KOMISJI NADZORU FINANSOWEGO w 2016 roku. W dokumencie tym, na stronie 28 znaleźć można informacje, że wartość tych transakcji wynosi 40% wartości sumy wszystkich kredytów. Dotychczasowe próby uzyskania szczegółowych informacji z KNF nie zakończyły się sukcesem. W kwietniu 2016 otrzymałem odpowiedź z UKNF od Dyrektora Departamentu Komunikacji Społecznej Łukasza Dajnowicza, która mówiąc językiem szkolnym okazała się być “nie na temat”. Dużo łatwiej jest dotrzeć do informacji pochodzących z SNB. Od lata ubiegłego roku udaje mi się prowadzić wymianę korespondencji z szefem działu Komunikacji SNB – Communications Head of Content Editing and Copywriting. Dostarczył mi on cennych danych z zasobów informacyjnych SNB, za co chciałbym mu także w tym artykule gorąco podziękować. Obywatelowi państwa polskiego dużo łatwiej jest uzyskać informacje i pomoc od instytucji zagranicznej, która nie ma wobec niego żadnych obowiązków, niż z instytucji takich jak KNF i NBP, które mają służyć rzekomo państwu polskiemu i jego obywatelom. Proszę tej uwagi nie traktować jako “skarżenie się”, a jedynie jako stwierdzenie faktów.

Zwracam się również do ekspertów z dziedziny finansów zainteresowanych zbadaniem tematu. Doktorantów chcących zająć się tematem w ramach swojej pracy doktoranckiej i wszystkich profesjonalistów zapraszam do współpracy przy gromadzeniu wiedzy pozwalającej zbudować modele matematyczne odzwierciedlające zjawiska i wpływ transakcji CIRS / FX SWAP zawieranych jako zabezpieczenie kredytów waloryzowanych do CHF.

***

1. Sformułowanie “aktywa finansowe” oznacza, że wycena instrumentów CIRS, FX SWAP ma równoważyć wycenę aktywów banków. Instrumenty te zaczęły być stosowane przez banki ze względu na ryzyko aprecjacji złotego. Po stronie aktywów banku znajdują się także zobowiązania klientów wobec banku, czyli wartość kredytów indeksowanych w walutach obcych i denominowanych do walut obcych. W przypadku, kiedy kurs złotego rośnie w stosunku do franka, a zobowiązania klientów banku wyrażone w złotym maleją (maleją aktywa banku) transakcje CIRS/FX SWAP mają za zadanie równoważenie aktywów (zwiększenie wartości aktywów o ubytki spowodowane aprecjacją złotego).

W jaki sposób transakcje CIRS/FX SWAP są obecnie księgowane przez PKO BP możemy przekonać się na przykładzie dokumentu “Sprawozdanie finansowe PKO Banku Polskiego SA za rok zakończony dnia 31 grudnia 2015 roku” str. 53. W publikacji tej widzimy pozycje CIRS księgowane zarówno po stronie Aktywów jak i Zobowiązań (pasywów) banku. Ze względu na ich charakter zabezpieczający aktywa nazywamy je w tym artykule “aktywami”. W niniejszym artykule nie kwestionujemy zasadności takich zabezpieczeń z punktu widzenia ograniczenia ryzyka walutowego banku. Interesuje nas wyłącznie wpływ tych zabezpieczeń na ryzyko walutowe po stronie klienta oraz fakt, że klient nie był o istnieniu tych zabezpieczeń banku informowany przed podpisaniem umowy, ani tym bardziej nie był informowany o ich wpływie na jego ryzyko walutowe oraz koszt jego kredytu.

KIM SĄ INSTYTUCJE KTÓRE ZAWIERAŁY TRANSAKCJE Z BANKAMI?

Pytania zadane przez akcjonariuszy na Zwyczajnym Walnym Zgromadzeniu PKO Banku Polskiego S.A. zwołanym na dzień 30 czerwca 2016 roku.

Odpowiedzi udzielał Zbigniew Jagiełło, Prezes Zarządu Banku

Pełnomocnik akcjonariusza mniejszościowego zapytał także o to, kto jest drugą stroną transakcji CIRS, jaki bank, jaka instytucja finansowa tę transakcję ubezpiecza? Czy Prezes mógłby zdradzić nazwy tych instytucji?

Odpowiedź:

PKO Bank Polski realizuje tego typu transakcje z wieloma bankami. Ponadto Bank ocenia zdolność wywiązywania się partnera z tego typu transakcji według własnej metodologii ratingowej. Bank był także wielokrotnie badany zarówno przez Komisję Nadzoru Finansowego, jak i przez własnego audytora, na wypadek gdyby własna ocena Banku mogła być poddawana w wątpliwość.

Nazwy tych instytucji są oczywiście tajemnicą handlową. Natomiast taka informacja pozostaje do dyspozycji organów kontrolnych, które są do tego upoważnione, czyli np. KNF czy NBP, a także podlega kontroli Rady Nadzorczej, która sprawuje nadzór nad Zarządem Banku.

Ponadto pełnomocnik akcjonariusza mniejszościowego poprosił o szczegółową informację, która komórka organizacyjna Banku i za jakie konkretnie działania jest odpowiedzialna w ramach ekspozycji na skutki wysokiego udziału kredytów frankowych w portfelu kredytowym ogółem, opisanej na stronie 105 sprawozdania finansowego, pozycja 50.5 „Polityka Banku w zakresie kursu CHF”

Publikacje potwierdzające wpływ transakcji FX SWAP na kurs walut lokalnych, w tym PLN wobec franka szwajcarskiego

1. “FX Swaps: Implications for Financial and Economic Stability” autorstwa Bergljot B. Barkbu i Li Lian Ong opublikowanego przez International Monetary Fund w 2010 roku.

Tłumaczenie stron 17 i 18 dokumentu

Zmienność kursu walutowego. Wpływające na poprawę konkurencyjności i płynności rynku walutowego transakcje FX swap zazwyczaj pomagają złagodzić efekt zmienności kursu walutowego, ponieważ pozwalają uczestnikom rynku na zarządzanie ryzykiem walutowym i dostęp do finansowania krótkoterminowymi kontraktami walutowymi. Jednak te transakcje wymiany walutowej mogą potencjalnie oddziaływać na zwiększanie niestabilności na niedostatecznie płynnym rynku lub w okresach kiedy rynek ten poddawany jest stresowi. Sytuacja ta może nastąpić w wyniku transakcji hedgingowych (zabezpieczających) lub spekulacyjnych (ramka 4). Uczestnicy rynku, którzy biorą udział w transakcjach wymiany walutowej w celach hedgingowych zazwyczaj posiadają otwarte pozycje walutowe, które mogą zostać zamknięte w ramach strategii zarządzania ryzykiem; spekulantami mogą być potencjalni kontrahenci po drugiej stronie tych transakcji. Taka aktywność, jeśli jest wystarczająco duża, może powodować zmienność kursu walutowego, na niezbyt płynnych rynkach finansowych.

link do publikacji na stronie MFW

Więcej fragmentów tłumaczenia tej publikacji

2. “Wpływ sanacji kredytów frankowych na rynek swapów walutowych w PLN” praca dr Piotra Mielusa, Szkoła Główna Handlowa w Warszawie. Kolegium Analiz Ekonomicznych, 2017 rok opublikowana na łamach ANNALES UNIVERSITATIS MARIAE CURIE-SKŁODOWSKA LUBLIN – POLONIA

Proces sanacji kredytów dewizowych na Węgrzech przebiegał w kilku fazach.(…)

Operacja z 2011 r. przyniosła 15-procentowe osłabienie forinta, co mogło mieć związek z koniecznością odkupienia równowartości około 13 mld EUR przez banki lokalne. Z kolei transakcja z 2014 r. były prawie neutralna dla rynku, ponieważ bank centralny Węgier zdecydował się podstawić swoje rezerwy dewizowe w celu stabilizacji kursu. MNB zaoferował 9 mld EUR, co stanowiło niemal połowę kwoty przewalutowania. W opinii MFW operacja ta nie była zagrożeniem dla stabilności finansowej, ponieważ zmniejszenie rezerw było połączone z równoległym ograniczeniem finansowania gospodarki w walutach obcych [IMF, 2015, s. 41].

Informacje uzupełnione 18 listopada 2018 roku.

http://www.klubinteligencjipolskiej.pl/2017/02/jak-dobra-zmiana-robi-bankom-dobrze-a-nawet-lepiej/

poczytamy wyrok Garlacz w jej własnej sprawie?

“WPROWADZENIE

Roszczenie powódki, w zakresie roszczenia o zwrot kwot zapłaconych przez nią tytułem spłaty

rat kredytowych opierało się na zarzucie, iż postanowienia umowy stanowiące podstawę

spełnienia przez nią tych świadczeń nie wiązały jej.

Zakres owego zarzutu, jak i podstawa faktyczna i prawna zmieniały się, a w zasadzie były rozszerzane w toku postępowania o coraz to kolejne twierdzenia, zarzuty i argumenty, pomimo tego, iż to powódka na początku

postępowania zarzucała pozwanemu powoływanie się na okoliczności nie mające znaczenia dla sprawy.

Na poparcie coraz to kolejnych twierdzeń powódka przedstawiała dziesiątki dokumentów, często co najwyżej luźno związanych z roszczeniem rozpoznawanym w sprawie niniejszej. Owe „dowody” często stanowiły przy tym nie tyle dowód okoliczności istotnej dla rozpoznania sprawy (czego wymaga art. 227 kpc) co dowód faktu, że ktoś podziela pogląd powódki w jakiejś kwestii.

Dotyczyło to w szczególności licznych artykułów prasowych i publikacji w sprawie kredytów „frankowych”, a w skrajnych przypadkach także własnych wypowiedzi powódki w mediach, nagrania programu telewizyjnego poświęconego kredytom walutowym, wydruków slajdów prezentowanych na spotkaniu klubu parlamentarnego Kukiz ’15 [k. 1816-1823],

oraz obszernego dokumentu w języku islandzkim (bez tłumaczenia na język polski) mającego stanowić wyrok tamtejszego sądu w sprawie kredytów walutowych, który w sposób oczywisty nie mógł mieć jakiegokolwiek przełożenia na rozstrzygnięcie w sprawie niniejszej.

Generalnie zatem sprawa niniejsza była nie tyle skomplikowana, co była przesadnie komplikowana przez powódkę w skutek jej zmiennego i bardzo zróżnicowanego stanowiska, obejmującego oprócz odwołań do istotnych w niniejszej sprawie kwestii prawnych także rozważania o charakterze finansowo-księgowym,

prowadzące do tworzenia całkowicie zbędnych bytów i skomplikowanych konstrukcji prawnych, w oderwaniu od tego, co stanowiło istotę i podstawę zgłoszonego przez nią roszczenia.

Marku, to nieeleganckie bardzo. Cytaty są wyrwane z kontekstu i dość dziwnie brzmią bo zbyt osobiście co się w wyrokach zdarza niestety. Rzecz jasna dzisiaj zdecydowanie łatwiej jest nam przedstawiać w sposób spójny argumentację zawartą w publicystyce. Kwestia doświadczenia.

Artykuł prezentuje problem od strony działania mechanizmów finansowych. Na chwilę obecną nie da się z niej wywieść linii procesowej i też nie ma też takiej potrzeby, bo dotychczasowe metody naszych prawników działają bardzo dobrze. W sądach bazujemy na argumentacji, że takie produkty finansowe zawierające wady w umowach w ogóle nie powinny być sprzedawane.

Natomiast mecenas Barbarze Garlacz zasadniczo chodziło, o coś innego niż mnie w tym artykule – ona neguje legalność stosowania mechanizmów CIRS / FX SWAP. Ja natomiast napisałem o skutkach działania tych mechanizmów.

Kim jest autor tak wnikliwego artykułu?

Jeszcze bardziej rozjaśnił mi w głowie, co nas spotkało!

Cieszę się, że mogłem pomóc.